Automotive Manufacturing Solutions (AMS) is the essential resource for automotive manufacturing professionals and suppliers globally.

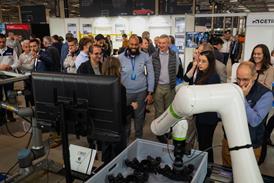

Join us today and access AMS’s wealth of global news, insights, intelligence and content, and to make valuable connections with your peers from across the automotive industry.