Os fabricantes de automóveis que operam no Sudeste Asiático estão testemunhando a diminuição da escuridão conforme o mercado de carros começa a crescer novamente depois de dois anos preocupantes.

Com exceção da Tailândia e, em menor medida, a Indonésia, ambas as quais construíram veículos para exportação, a produção local no Sudeste da Ásia é voltada principalmente para compradores locais e seu apetite por carros novos é muito dependente das perspectivas econômicas em um parte muito financeiramente volátil do mundo.

Nos nove meses até ao final de Setembro, as vendas de automóveis dos seis grandes mercados no total subiu 4% para 2.33m veículos; de acordo com a análise do jornal Nikkei do Japão, a Tailândia testemunhou as vendas aumentarem 0,5% no período, embora os analistas tenham dito que a confiança do consumidor pode ser atingida depois que o reverenciado rei Bhumibol Adulyadej, uma força estabilizadora em um país politicamente instável, faleceu em outubro.

A Indonésia, o maior mercado de veículos leves da região, parece estar de volta na pista depois que o país registrou seis meses consecutivos de crescimento de vendas até o final de setembro. Um aumento de 2% sobre o ano anterior, que levou vendas a 783.470 unidades nos primeiros nove meses, de acordo com a associação comercial local do país, Gaikindo.

Assim, as perspectivas nos dois maiores países da região parecem positivas, mas dois mercados de automóveis menores estão cantando juntos com muito mais vigor. As Filipinas testemunharam as vendas crescerem 27% nos primeiros nove meses do ano para 293.229, com expectativa de atingir 400.000 até o final do ano. O crescimento do mercado convenceu a Hyundai a planejar a construção de uma fábrica de montagem que eventualmente, construirá cerca de 40.000 carros por ano para desafiar o domínio da Toyota e Mitsubishi.

Enquanto isso as vendas de automóveis do Vietnã aumentaram em 31%, para 214.398. Apenas a Malásia estava parecendo sombria, com vendas abaixo de 14% no mesmo período, com 418.433 carros.

Potencial para crescimento

Com uma população de cerca de 650m e propriedade de carro bem inferior a da China, o Sudeste da Ásia continua a ser atraente para as montadoras, dedicadas a explorar o potencial de crescimento e construir localmente. Mas continua a ser uma região dura de roer para todos, mas as marcas japonesas estabelecidas que continuam a dominar - Toyota por exemplo comanda em torno de um terço tanto do mercado tailandês como do indonésio. A Honda é a segundo maior fabricante em ambos.

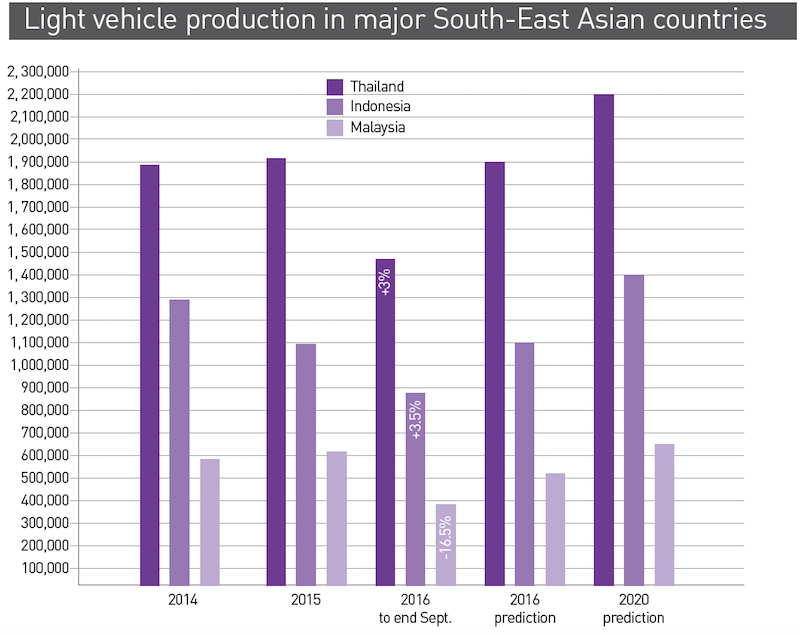

Local car trade association figures. Predictions from IHS Automotive

Local car trade association figures. Predictions from IHS AutomotiveA Ford já constrói sua picape Ranger na sua fábrica Auto Alliance, funcionando junto com a Mazda, na Tailândia, mas no ano passado este último anunciou que estava gastando US$ 186m em sua fábrica de automóveis de passageiros para também construir o Ranger juntamente com o Focus, Fiesta e EcoSport pequeno SUV. A produção Ranger é para as vendas locais e para exportar para lugares como a Europa, Sudeste Asiático e Nova Zelândia. A Ford acabará descartando todos, menos o Ranger, prevê o analista sênior da IHS Automotive para a região da ASEAN, Jessada Thongpak. "A produção de automóveis de passageiros é muito escassa. Eles produzem menos de 20.000 EcoSports agora. A muito longo prazo eles vão substituir todos os automóveis de passageiros, mantendo a picape", diz Thongpak. O plano original era exportar o EcoSport para os EUA da Tailândia, mas ele acredita que agora passará para a Índia.

Isso vai ser um consolo para a Austrália, com quem o compromisso da Ford para a construção de automóveis no país diminuiu a um completo fechamento de sua fábrica lá em outubro 2016 depois de uma decisão de 2007 para mudar a produção do Focus planejada lá para a Tailândia em vez disso.

Peugeot Citroën considera o Sudeste Asiático

Além de um mercado bastante saudável para carros premium alemãs na região, fornecidos em parte por operações CKD locais, os fabricantes europeus não conseguiram ganhar um apoio na região. Thongpak diz que a VW tem ficado quieta quanto ao seu plano para construir carros pequenos na Tailândia ao abrigo do regime de eco-carro, enquanto rumores de um plano pelo fabricante alemão para construir uma fábrica na Indonésia também resultou em nada.

A PSA Peugeot Citroën no entanto, permanece interessada em quebrar a limitação japonesa. Em setembro, a fabricante confirmou que uma das três (Renault e Suzuki eram as outras duas), ligada a compra da Proton OEM. Proton, uma vez estatal e agora parte de DRB-Hicom, vendeu cerca de 120.000 carros no ano passado, mas tem capacidade de produção de 400.000 de unidades, de acordo com a Reuters. No início do mês, o diretor executivo da PSA Carlos Tavares disse que queria criar uma fábrica na região - Tailândia, Malásia ou Indonésia - com um parceiro local. A PSA também tem operações CKD utilizando empresas locais na Malásia e Vietnã, mas se esforça para conquistar clientes. Por exemplo, em 2015, a PSA vendeu apenas 40 carros na Indonésia, abaixo dos 65 no ano anterior.

A chefe de relações com investidores para a empresa que distribui automóveis PSA na Indonésia foi citado pelo The Jakarta Post no início de novembro, dizendo que ela não achou que a empresa tinha muita chance de angariar mais "marca fanáticas" locais leais a fabricantes japoneses. Ele também teria que mudar para MPVs de baixo custo para atrair compradores locais, Tira Ardianti disse ao jornal.

Em maio de 2016, Honda abriu oficialmente sua nova fábrica com capacidade de 120.000 unidades na Tailândia que chamou de primeira linha de montagem em movimento celular do mundo. Iniciando a produção com o Civic e unindo sua maior planta no reino, a nova planta apresenta o que chama a Revolução celular (ACR) que transmite os trabalhadores com o carro em plataformas em movimento para que eles possam fazer uma variedade de trabalhos diferentes, ao invés de um único trabalho como o carro se movia no passado.

A Honda reivindica um aumento de eficiência de cerca de 10%, eliminando o movimento entre os trabalhadores. Uma equipe de quatro trabalhadores instala entre 10-20 peças em 500 segundos, cada um fornecido por coletores de peças andando na linha. A variedade faz com que os trabalhadores se tornem mais versáteis, de acordo com um relatório Nikkei na linha de produção. O projeto da linha significa que leva apenas um curto período de tempo para o trabalhador voltar para o início.

Nova planta para a Indonésia

Os MPVs de sete lugares permanecem de longe os veículos mais populares da Indonésia, mas os fabricantes estão tendo cada vez mais sucesso com versões mais robustas de crossover que tocam em uma tendência global para SUVs. Mitsubishi, cujas vendas no Sudeste da Ásia forma um eclipse com aquelas em seu país de origem do Japão, está construindo uma das poucas fábricas em construção na região no momento. A planta de $632m, situada em Cikarang ao leste da capital Jacarta, vai abrir em Abril do próximo ano para produzir cerca de 80.000 crossovers e SUVs anualmente. Atualmente, a Mitsubishi tem apenas cerca de 4% da quota de mercado, mas espera atingir ainda mais no crescimento do crossover com o qual já teve algum sucesso com as importações, como com o Outlander.

O segmento bastante novo, que inclui carros como BR-V da Honda, poderia acrescentar mais 50.000-100.000 carros para vendas no próximo ano, de acordo com Gaikindo, empurrando o mercado de veículos ligeiros para os 1.1-1.15m previstos. Outro participante na esperança de ganhar dinheiro é a marca de baixo custo da Nissan, Datsun, que continua a ser um participante pequeno. Parece que vai trazer uma versão mais robusta do seu Go de cinco e sete lugares no próximo ano, o Go Cross.

A outra grande fábrica que está sendo construída agora na Indonésia é uma planta para a maior fabricante de minivans comerciais pequenas Wuling, da China. A empresa, uma parceria entre a General Motors e a fabricante chinesa SAIC, disse que competirá localmente contra veículos como gama Gran Max da Daihatsu, bem como de exportação. Assim como a fábrica da Mitsubishi, ela está situada perto da Jacarta e planeja abrir em 2017.

Compromisso chinês na Tailândia

A planta Wuling é maior compromisso automotivo da China em uma região que continua a ter apelo para as montadoras lá. Nenhum OEM chinȇs jamais se precipitou para a entrar na indústria transformadora no exterior, mas a SAIC está ampliando seu compromisso para construir seus carros MG na Tailândia depois de inovar uma nova planta de 700.000 metros quadrados, de acordo com um relatório da Bangkok Post em maio. Atualmente ela constrói versões do kit em uma fábrica de capacidade de 50.000 que funciona em parceria com o conglomerado industrial local, o Pokphand Grupo Charoen, mas a nova fábrica terá uma capacidade de 300.000, segundo o jornal. O plano é tornar a Tailândia um centro de volante à direita para as vendas locais e de exportação. Isto coincide com a decisão da SAIC para impedir a montagem final dos carros MG no Reino Unido no início deste ano, mas nenhum mercado particularmente foi tomado por sua gama de veículos. Thais comprou apenas 3.779 MGs ano passado.

Abrindo para EVs?

O plano recentemente anunciado da Tailândia para colocar 1.2 milhões de veículos elétricos na estrada durante as próximas duas décadas trouxe conversas sobre um empreendimento conjunto local, envolvendo o especialista chinês de veículo eléctrico (EV) em BYD, embora nada tenha sido formalmente anunciado.

O plano do governo é muito parecido com esquema de Eco Car da Tailândia para impulsionar pequena fabricação de automóveis, na medida em que oferece incentivos fiscais para qualquer um construir EVs no país com o objetivo de reduzir as emissões de ambos locais e tornar a Tailândia um centro de exportação EV. EVs construídos a bordo também evitarão o imposto de importação na fase de abertura.

Planos ainda são fluidos no momento e Thongpak da IHS fala de oposição aos fabricantes dominantes no país, Toyota e Honda, nenhum dos quais possui um EV pronto. O plano é suscetível de ser alterado para incluir os híbridos e híbridos plug-in por causa disso. Em setembro de 2016, a BMW e empresa mãe da Mercedes, Daimler, anunciou que criariam plantas para montagem de baterias para híbridos plug-in no país.

A produção de motocicletas continua a cair na região ASEAN (Association of South-East Asia Nations) uma vez que o seu maior consumidor de veículos de duas rodas, Indonésia, testemunhou queda da demanda. No ano passado, a produção no país mais populoso da região caiu 28%, para 5.7 milhões, contra uma produção quase recorde em 2014 de 7.9m, de acordo com dados da Federação ASEAN Automotive. No ano passado, o problema continuou para a indústria de motocicletas da Indonésia, com mais um corte de 28% para 2.9 milhões até o fim de agosto. O mercado é dominado pelos líder Honda e Yamaha em segundo lugar, que tiveram vendas de 4.5 milhões e 1.8 milhões, respectivamente em 2015. O que atingiu a Indonésia e reduziu dados de produção de motocicletas da ASEAN para até 8.7m em 2015 a partir de 11m no ano anterior, mas em outros lugares os números estão fortes. Números de produção da Tailândia mantiveram-se em 1.8 milhões no ano passado, e caíram apenas 2% nos sete meses para o final de agosto de 2016. Enquanto isso, as Filipinas registaram um aumento de produção de 5% para apenas um número tímido de 800.000 em 2015 e estava a caminho de quebrar em 2016, com crescimento de 35% até agosto para 673.936. A Malásia é outro grande fabricante de motocicletas na ASEAN, mas testemunhou a produção cair em 17% em 2015 para 345.512. Em 2016 os números estabilizaram a queda de apenas 2% até agosto. No Vietnã (não faz parte do agrupamento ASEAN), participantes venderam 2.8 milhões de motocicletas em 2015, um aumento de mais de 5% em relação ao ano anterior, segundo a Associação de Fabricantes de Motocicletas do Vietnã (VAMM). Esse foi o primeiro aumento desde 2011.