Crece la confianza entre los constructores de automóviles sobre la fortaleza del complicado mercado automotriz de la India

La lista de constructores de automóviles que han intentado tener éxito entre los ahorradores consumidores indios es larga; pero 2017 es el año del retorno para dos de ellos: Los grupos Volkswagen y PSA.

La lista de constructores de automóviles que han intentado tener éxito entre los ahorradores consumidores indios es larga; pero 2017 es el año del retorno para dos de ellos: Los grupos Volkswagen y PSA.

El precio medio que los indios pagan por un automóvil es muy inferior al de otros mercados principales; entre 400,000 y 500,000 rupias (5,880-7,800 dólares) según cifras del analista IHS Markit, pero el atractivo para los constructores es el potencial de crecimiento. El año pasado las ventas de vehículos ligeros alcanzaron los 3.4 millones de unidades, de ellos 3 millones fueron autos (un crecimiento del 7% respecto al año pasado). IHS Markit prevé que este año el crecimiento será de entorno al 5-6% y alcanzará los 5.7-6 millones de vehículos ligeros en 2020. Estas cifras permitirían a la India superar a Japón para situarse en tercer lugar detrás de China y EUA en las clasificaciones globales de vehículos ligeros. Renault indicó que el mercado podría alcanzar los 8-10 millones de automóviles en 2025.

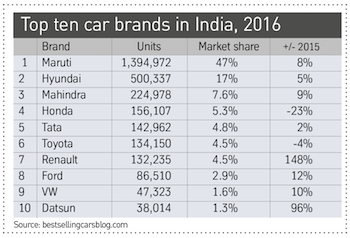

Renault muestra el camino Maruti Suzuki y el segundo clasificado Hyundai representan dos tercios del mercado de automóviles en la India. Pero el reciente éxito de Renault demuestra que con el vehículo, la plataforma y la estrategia de producción adecuadas India puede resultar beneficiosa también para otras marcas. El año pasado las ventas de Renault subieron un impresionante 148% hasta las 132,235 unidades, lo que llevó a la marca francesa a situarse en el octavo lugar con una cuota de mercado del 4.5%, según datos de Bestsellingcarsblog.com. El éxito se debe principalmente al Kwid, un vehículo urbano tipo SUV que se produce en la plataforma CMF-A de la empresa para los mercados emergentes y que ha desarrollado principalmente en la India y que comparte con la marca Datsun de Nissan.

Renault muestra el camino Maruti Suzuki y el segundo clasificado Hyundai representan dos tercios del mercado de automóviles en la India. Pero el reciente éxito de Renault demuestra que con el vehículo, la plataforma y la estrategia de producción adecuadas India puede resultar beneficiosa también para otras marcas. El año pasado las ventas de Renault subieron un impresionante 148% hasta las 132,235 unidades, lo que llevó a la marca francesa a situarse en el octavo lugar con una cuota de mercado del 4.5%, según datos de Bestsellingcarsblog.com. El éxito se debe principalmente al Kwid, un vehículo urbano tipo SUV que se produce en la plataforma CMF-A de la empresa para los mercados emergentes y que ha desarrollado principalmente en la India y que comparte con la marca Datsun de Nissan.

Este avance no fue fácil, según comentó el presidente de Renault Nissan Alliance Carlos Ghosn a los periodistas en la feria del motor de Ginebra en marzo. “El éxito actual de Renault llega después de varios fracasos”, admitió y citó la fallida asociación entre Renault y Mahindra que finalizó en 2010. Renault siguió adelante con la construcción de su planta en Chennai, en el estado de Tamil Nadu, pero se dedicó a la localización de la plataforma B0 de bajo coste que había resultado exitosa en otros mercados emergentes con la placa de Dacia, pero que no tuvo éxito en el subcontinente indio. “B0 no era barato para la India”, comentó a AMS el vicepresidente sénior de Renault-Nissan Alliance, Arnaud Deboeuf, en la conferencia de Ginebra. El éxito solo llegó cuando la marca desarrolló y dedicó una plataforma exclusiva para la india que se utilizó inicialmente en los modelos Kwid y Datsun RediGO.

[sam_ad id=17 codes='true']

Con un grado de localización del 97%, comenzaron a salir las cuentas. “Desde un principio decidimos hacer dos automóviles con un 65% de piezas en común, una única plataforma, motor y caja de cambios. Entonces nos beneficiamos de la economía de escala”, comentó Deboeuf. Los automóviles y sus motores se producen en Chennai en la misma línea, el año pasado se vendieron en conjunto más de 125,000 unidades.

“Produciendo en grandes cantidades puedes aumentar la localización y ofrecer un buen precio. Si ofreces un buen precio llegas a la base del mercado indio, que es muy competitivo. Si estás en la base ganas en credibilidad, obtienes un mayor volumen y puedes comenzar a establecer una red de ventas real", concluyó Deboeuf.

Ahora el objetivo de Renault es expandir los modelos en la plataforma, del mismo modo que Dacia (con la placa Renault en mercados emergentes) produce todo un rango en la plataforma B0. “Con Dacia pasamos de un hatchback compacto a un 4x4 más grande y un monovolumen incluso más grande. Haremos lo mismo con la plataforma CMF-A. Contaremos con varios modelos”, comentó Deboeuf. El siguiente objetivo de Renault es introducir el Kwid en Brasil.

Ghosn criticó a los constructores que abandonan mercados como el indio. “Nadie tiene éxito nada más llegar a un nuevo mercado. Nadie. Hay que ser pacientes", comentó. “Por eso me sorprende que haya constructores que abandonan mercados tan importantes. Si no estás dispuesto a aceptar los fracasos y aprender de ellos, e intentarlo varias veces, entonces es mejor no ir. Especialmente en la India, que es un mercado complicado y competitivo”.

PSA vuelve a la India El grupo PSA promete volver después de dos intentos fallidos. En enero anunció un acuerdo con el grupo industrial indio CK Birla, propietario de Hindustan Motors, para producir automóviles y trenes de potencia en la India a partir de 2020. PSA fue uno de los primeros constructores extranjeros en entrar en la India en los 90, pero abandono el país en 1997 después de las pérdidas sufridas por las disputas en la producción local del hatchback Peugeot 309. Anunció su retorno en 2011 con la construcción con una planta con capacidad para 170,000 automóviles en el estado de Gujarat , pero abandonó el proyecto al año siguiente por problemas financieros domésticos.

PSA vuelve a la India El grupo PSA promete volver después de dos intentos fallidos. En enero anunció un acuerdo con el grupo industrial indio CK Birla, propietario de Hindustan Motors, para producir automóviles y trenes de potencia en la India a partir de 2020. PSA fue uno de los primeros constructores extranjeros en entrar en la India en los 90, pero abandono el país en 1997 después de las pérdidas sufridas por las disputas en la producción local del hatchback Peugeot 309. Anunció su retorno en 2011 con la construcción con una planta con capacidad para 170,000 automóviles en el estado de Gujarat , pero abandonó el proyecto al año siguiente por problemas financieros domésticos.

También este año PSA ha comprado la marca Ambassador de CK Birla, lo que aumenta las posibilidades de que construya un sucesor para el que fuera uno de los vehículos más famosos en la India debido a su impresionante continuada producción desde 1957 hasta 2014. PSA no va a precipitarse esta vez y comenzará con una producción de 10,000-15,000 unidades en la fábrica de Hindustan Motors en Chennai.

Volkswagen lo intenta de nuevo Volkswagen es otro gigante europeo que había renunciado tras sus anteriores decepciones, sin embargo, en marzo indicó que pretende llegar al mercado base de la India después de su enconada separación de la sociedad con Suzuki en 2009. El año pasado VW era la novena marca más grande en la India con ventas de tan solo 47,323 unidades.

Al igual que PSA, VW se asociará con un constructor local, en este caso Tata Motors, que anunció en marzo que colaboraría con la marca económica Skoda de VW para “desarrollar conceptos de vehículo para el segmento económico”, el primer automóvil con la marca Tata aparecerá en 2019. Todavía no se ha decidido ninguna localización de producción, pero VW cuenta con una planta en Chakan, Pune.

"Nadie tiene éxito nada más llegar a un nuevo mercado... Si no estás dispuesto para aceptar los fracasos y aprender de ellos, e intentarlo varias veces, entonces es mejor no ir. Especialmente en la India, que es un mercado complicado y competitivo” - Carlos Ghosn, Renault Nissan

Los nuevos modelos podrían basarse en la nueva plataforma Advanced Modular Platform (AMP) de Tata después de que haya recibido la aprobación de la empresa de ingeniería EDAG a petición de VW. Tata desarrollaría los trenes de potencia y VW proporcionaría los sistemas de suministro eléctrico. “Creo que compartirán la plataforma, pero los estándares de calidad de VW son muy elevados. Tata debe alcanzar ese estándar", comentó Gaurav Vangaal, analista automotriz sénior de IHS Markit en la India.

Tata Motors ha conseguido dar la vuelta a las pérdidas de su división de vehículos de pasajeros en la India después de varios años con problemas de calidad. El constructor se encontraba el año pasado en quinto lugar en las ventas de automóviles con 142,962 unidades, un 2% más que el año anterior, pero las ventas de la marca en el cuarto trimestre de 2016 se lanzaron un 25% después del exitoso lanzamiento del hatchback compacto Tiago. Inicialmente el automóvil se denominó Zica, aunque cambió su nombre después de la irrupción del virus Zika, y ha tenido un gran éxito por parte de los medios locales que lo han comparado con los modelos compactos actuales Bolt, Zest y el desafortunado Nano. El año pasado solo se vendieron 10,468 unidades del Nano, un 54% menos que el año anterior, lo que provocó las dudas en los medios sobre la posibilidad de que se cancele este año el innovador modelo.

A medida que los constructores europeos avanzan en la India, General Motors está reduciendo su presencia debido a la escasa demanda de su marca Chevrolet. En marzo anunciaron el cierre en abril de su planta Halol en Gujarat, al noroeste de la India. GM está negociando la venta de su planta a su socio chino SAIC y Vangaal de IHS espera que esté destinada a que la marca china de el salto a este mercado con la marca MG. Sin embargo, Gaurav Vangaal de IHS Markit cree que para ello tendrían que desarrollar un nuevo automóvil para el mercado local. “No tienen ningún modelo que funcionaría”, aseguró.

Sin embargo, a diferencia de Europa, Rusia e Indonesia, GM conservará una base productiva en la India con su planta de Talegaon cerca de Pune con capacidad para 170,000 unidades. Allí produce vehículos compactos como los modelos Spark, Beat y Sail, y comenzará la producción de un nuevo Beat para exportarlo a mercados como América Latina.

Cómo gestionar el exceso de capacidad Las exportaciones también son clave para el éxito continuado de Ford en la India, aunque su cuota de mercado fuera de tan solo el 2.9% el año pasado con ventas de 86,510, lideradas por el SUV compacto EcoSport que representó la mitad de sus ventas. Ford inauguró una planta de 1,000 millones de dólares en 2015 en Sanand, estado de Gujarat, para producir el compacto supermini Figo/Ka+ que también exporta a Europa. Ford también cuenta con una planta en Chennai donde construye el EcoSport para el mercado local y exportación a varios mercados globales, incluyendo recientemente a Norteamérica.

Sin embargo, se espera que la marca tenga un exceso de capacidad de entorno a 180,000 unidades entre ambas plantas y los medios locales informaron recientemente que el OEM pretende ofrecer su exceso de capacidad en Chennai al constructor local Mahindra, la tercera mayor marca en la India para vehículos de pasajeros el año pasado. El constructor chino Changan también podría estar interesado.

Honda es otra marca que tiene problemas de exceso de capacidad en sus dos plantas de la India. En marzo se publicó que el exceso de capacidad de la marca japonesa es de entorno a 100,000 unidades debido al descenso de la demanda. Honda era la cuarta marca de la India por ventas de vehículos de pasajeros, pero el año pasado sufrió un doloroso descenso del 23%.

Sin embargo, las marcas con buena recepción en el mercado están aumentando su capacidad. Hyundai es la segunda marca en la India y el año pasado sus ventas subieron un 17% el año pasado hasta el medio millón, se espera que anuncie en breve una segunda planta en el sur de la India en 2019.

En marzo Maruti-Suzuki inauguró una nueva planta en Gujarat, su tercera planta en la India, para superar sus limitaciones de capacidad a pesar de que as dos plantas actuales tienen capacidad para 1.5 millones de unidades. La tercera planta sumara una capacidad adicional de 250,000 unidades pero es ligeramente diferente porque estará gestionada por la empresa matriz Suzuki Motor Corporation en lugar de Maruti-Suzuki, donde Suzuki tiene una participación del 56%. India fue el mayor mercado global de Suzuki en los nueve meses hasta diciembre, superando a Japón.

GM ha centrado toda su producción india en la planta de Talegaon

GM ha centrado toda su producción india en la planta de TalegaonLas nuevas normativas no saldrán baratas. “Los costes subirán para todos los constructores y estos los tendrán que transmitir a sus clientes", comenta Vangaal de IHS, pero añade que las nuevas regulaciones más estrictas serán buenas para las exportaciones: “India producirá vehículos que cumplan con los estándares globales. Esto nos da una gran oportunidad”.

El proveedor de piezas metálicas Gestamp ya notó el cambio hacia una mayor calidad en la India. Inauguró en febrero su primera planta en Pune para producir piezas de acero más costosas pero de menor peso y mayor resistencia. “No pensábamos en abrir una planta de estampación en caliente en la India, pero está trabajando a pleno rendimiento", comentó el presidente y CEO de Gestamp Francisco Riberas a AMS a principios de año. Entre sus clientes se encuentran Tata y Fiat-Chrysler, que exportará el nuevo Jeep Compass desde su planta de Ranjangaon en Pune.